新旧产业的辗转腾挪在全球的各个年代轮番上演。近年来,中国半导体领域的投资从无人问津逐渐发展到如今的炙手可热——

除了专业半导体投资机构坚守经年,投资方向相对专注,产业资本亦成为半导体创业者眼中的首选投资人,如华为、中电海康、小米等厂商正积极投资和扶持国内供应链企业。

此外,头部VC机构中许多原本不投半导体的美元基金都相继加入半导体投资大军,红杉、IDG、高瓴等愈加活跃并出手果断。

无论是承压之下催生的国产替代切入机遇,还是科创板注册制提供的更宽广的资金渠道,都使得半导体行业迎来了系统性机遇,并为投融资活动创造了更大的空间,形形色色的投资机构塑造了差异化的投资风格。

根据IC Insights发布的《2022年麦克林报告第二季度更新》,预计2022年全球半导体公司的研发支出将增长9%至805亿美元,在2022年至2026年间将以5.5%的CAGR(年复合增长率)增长至1086亿美元。毫无疑问,在疫情持续蔓延的背景下,半导体行业展示出其独特的发展韧性。

然而,阅览记载了半导体产业发展历程的相关文章,不难发现,半导体产业发展进入“快车道”至今不到十年——

“2014年,国家从大基金层面推动集成电路产业的发展,这是半导体行业发展的一个重要转折点。”对于张江科投投资总监陈见万来说,也是从这一年开始,他的职业生涯有了新的规划方向。

2014年6月,国务院发布《国家集成电路产业发展推进纲要》,集中力量支持半导体产业,国家集成电路产业大基金成立。由财政部和国家开发银行资助的产业基金规模达到1000亿元,是国家用市场引导的方式而非计划带动产业发展的第一次尝试。

如果说2014年是整个半导体行业的转折点,那么2016年则是陈见万整个职业生涯的转折点。“2016年,我正在职攻读MBA,当时所在的外资半导体企业架构有所变动,那时我觉得时机正好,所以想出来寻找相关的工作机会。”在机缘巧合之下,陈见万加入了当时求贤若渴的张江科投,一待便是6年。

在短短6年的时间里,陈见万已经参与投资了钥熠、齐感科技、治精微、泰矽微、闪易半导体、翱捷科技、艾拉比智能、慷智、鲸目科技等多家公司,投资的企业均属于泛半导体产业的上下游,涵盖了显示、通信、汽车、传感器、人工智能等多个领域。

半导体产品主要由四个部分组成:集成电路,光电器件,分立器件,传感器。其中,集成电路又占了器件80%以上的份额,在整个行业中占据核心位置。集成电路按照产品种类又主要分为四种:微处理器、存储器、逻辑器件、模拟器件,这些便是我们日常熟悉的名词——芯片。

半导体产业协会(SIA)发布的数据显示:2021年,全球共售出了1.15万亿片芯片。芯片市场所蕴含的巨大潜力成为了各个创业者与投资人加大投入的源动力。

在半导体的各个细分赛道上,资本纷纷入局——

然而,鲜花着锦背后亦隐藏着不可忽视的危机。例如,全球缺“芯”浪潮于近几年持续发酵,其中汽车行业更是首当其冲。根据全球汽车咨询机构Auto Forecast Solutions的数据显示:截至2021年11月,由于芯片短缺,当年全球汽车市场累计减产量已破千万大关。

“汽车芯片跟其他消费电子的芯片不大一样,汽车芯片要求高稳定性、高安全性。之前,国产芯片如果没有很多年的技术积累及市场验证,是很难做进整车厂商或上游部件厂商的;但是现在由于全球缺‘芯’,直接促使一些部件厂开始验证国产芯片。此外,在缺‘芯’危机出现之前,整个芯片产品的验证周期可能要两三年才能导入量产使用,而现在这个时间缩短到一年甚至一年以内。”陈见万解释说。

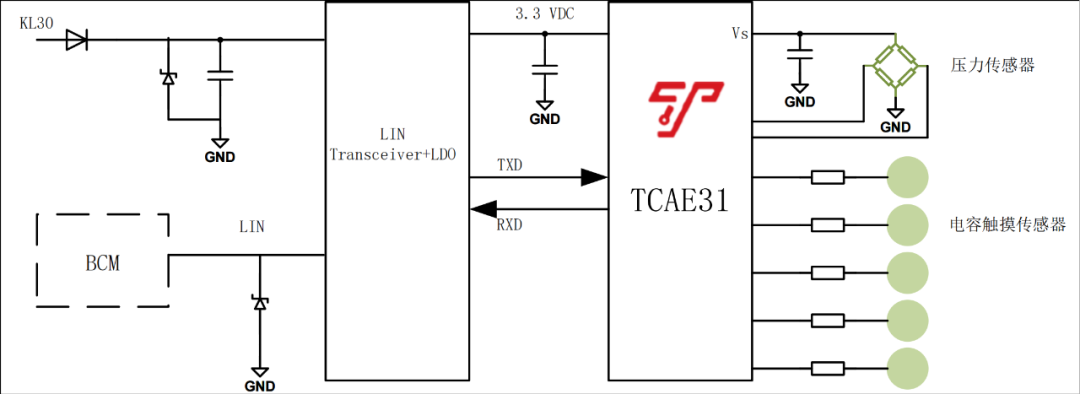

在此细分赛道上,张江科投投资企业泰矽微正在抓紧布局。泰矽微基于设计、应用、工程和品控以及市场团队在汽车电子半导体方面丰富的经验,经过两年多的研发和工程验证于今年3月份正式量产了专用于汽车智能表面和智能触控开关的TCAE11-QDA2和TCAE31-QDA2两款专用MCU芯片,可以部分解决触控专用MCU市场供应不足、替代品少的问题,两款芯片均通过AEC-Q100 Grade2完整的可靠性认证测试。

据悉,该系列SoC芯片基于ARM Cortex-M0内核,主频32MHz,内置64KB Flash和4KB SRAM,支持LIN总线通信,具备高抗干扰性和高达8kV HBM ESD性能,独有的Tinywork®外设联动机制可以实现超低功耗。其中,TCAE11是纯电容触摸的芯片,支持最多10路的电容触摸通道,在功能上可以完全替代国外品牌。

“其实,我刚来到张江的时候半导体方向的投资还刚刚起步,还没有这么多的创业项目。”回忆起刚来到张江科投时的情景,陈见万说,“那个时候的张江还是一个高科技园区,整个产业基本上集中在张江北区,面积大概二十多平方公里。”

而如今,张江高科技园区已升级为张江科学城,覆盖面积也已经在原来的基础上扩大了10倍左右。在产业生态上,张江更是汇聚了当前国内产业最集中、综合技术水平最高、产业链最完善的半导体产业集群。

梳理产业链内的企业,晶圆制造领域有19条生产线引领全国发展,中芯国际、华虹宏力等国内一流制造厂临街而立;封装测试集聚了包括日月光、安靠、华岭等在内的龙头企业;装备材料领域自主创新逐步突破,盛美半导体、中微半导体、上海微电子等企业的多项技术填补了国内空白……

集成电路是张江科投重点关注的赛道之一。6年时间里,陈见万以独到的投资逻辑淘沙拾金,发掘了多家半导体行业内的“潜力股”,并且一路陪伴着它们不断成长。

“首先要考虑的是企业创始人及其团队”“投资就是投人”……这是许多成功投资人都坚持的投资标准之一,陈见万也不例外。

翱捷科技是陈见万参与的投资项目之一,于今年1月登陆科创板。

“翱捷的创始人戴保家非常有能力,他是芯片行业具有国际视野的企业家,曾创立过多家公司。我们之前就投过他创办的芯片公司锐迪科,这家公司已经成功在纳斯达克上市。”陈见万说。“我们对他的能力非常认可,彼此之间也很熟悉,因此后面一有机会我们便毫不犹豫对其进行了投资。”

同时,团队的凝聚力也是重要考量因素之一。“泰矽微是我们投得比较早期的项目,企业创始人熊海峰之前一直在外企担任高管,后来很多他在外企的同事跟着他去连续创业。”陈见万表示,这样的团队是非常完整并且具有凝聚力的。

除此之外,在陈见万的投资逻辑中,技术过硬是最基本的标准。他表示,张江科投所投的芯片企业属于高科技企业,技术壁垒非常高。“如果在某一细分领域的技术积累时间不够长,你就很难在这个领域做得很好。所以,只有在这个领域有深厚的经验,我们才敢去投。”

闪易半导体是张江科投投的另一个比较早期的项目,也是陈见万十分看重的项目之一。该企业一直以来都致力于研发高性能、低功耗、低成本的存算一体化AI芯片,由其自主研发的产品可应用于多类消费电子场景及泛安防场景当中。

“公司首批芯片出货至今已经将近一年时间,从未出现过客户退货或是返货的情形,在可靠性、寿命、良率等方面,都经过了大规模量产的考验。只要是公司测试验证通过的产品,使用寿命甚至可以超过10年。这对于存算一体化芯片来说,是有一定难度的。”闪易半导体CEO鲁辞莽曾在接受采访时表示。

值得一提的是,从底层的器件设计到顶层的电路架构,闪易半导体都是自主开发,且选择与国内的晶圆代工供应商展开合作,因此能够从IP、设计到生产阶段实现纯国产化的存算一体化AI芯片量产。

此外,掌握车载毫米波雷达全部核心技术与完整量产经验的鲸目科技、边缘人工智能芯片开发和解决方案提供商齐感科技等张江科投投资企业无一不具备硬核科技实力的底色。

张江科投在被投企业成长过程中可以提供从投资到孵化再到贷款等全链条式服务,具体可概括为“投、贷、孵、学”这四个方面。

“投、贷、孵、学4个功能组成一个平台,共同为企业提供服务。”陈见万说。

“目前看来,‘投孵联动’相对会比较多。”陈见万说,他所投资的钥熠和齐感科技便属于这一类。“这两个企业都入驻在张江集团旗下的孵化器或张江集团的自有物业内。通过孵化,我们对企业的发展更加了解,在观察中再对其进行投资。”

他进一步解释说:“首先,孵化器是一个项目的抓手。在张江区域内,仅仅是TMT行业,我们就有9个孵化器。这些孵化器可以给初创企业提供场地支持、政策对接等服务。其次,我们也可以通过孵化器去了解这些企业,帮助我们更好地选择投资项目。”

同时,在张江科投“投贷联动”的项目也不少。陈见万认为,投资是对企业进行长期的资金支持,而贷款是对企业进行短期的资金支持,二者之间起到了一个互补的作用。

“首先,我们投资企业需要一个过程,在完成投资前,如果企业需要快速的资金支持则可以请我们的贷款条线对其做一个过桥贷款,让企业先拿到一笔资金迅速把业务做起来,等到我们投资完之后贷款就可以收回。”陈见万说。“另外,企业在短期内可能需要资金来周转,比如下一个比较大的订单需要预付资金时,我们的贷款一两周就可以搞定。”

他强调,我们的贷款产品,对科技企业贷款条件相对灵活,利息相对合理,而且随借随还,十分方便。据他介绍,很多企业通过这一方式解决了或防范了公司发展过程中的资金短缺问题。

张江科投作为一个投贷孵学平台,是张江集团通过整合服务创业创新的要素资源、将着力打造以推动新产业和营造科创生态为主要任务的功能性平台。

据不完全统计,2021年全年,张江集成电路领域有近50家企业获得了不同轮次的融资,总融资金额超241亿元,其中紫光展锐融资额更是高达53.5亿元。在企业上市方面,去年张江有霍莱沃、格科微、普冉半导体、安路科技、盛美半导体、芯导半导体7家企业上市。而今年1月份,张江科投投资企业翱捷科技更是乘胜追击,成功登陆科创板,成为“基带芯片第一股”。

创业之路,道阻且长。“一直以来,张江科投始终坚持以被投企业的需求为出发点,不断为创新创业企业提供最优质的服务,为打造更加健全的产业生态全力以赴。”陈见万说。